Questo articolo dimostra come l’Agenzia delle Entrate non si preoccupa di operare sempre a norma di legge, ma spesso eserciti degli abusi basati su normative interne che non avrebbero valore di fronte a un Giudice Tributario. Fisco o “Far West”?

Video dell’intervista che ho rilasciato al Dottor Luca Ferrini.

Dovevo superare la boa dei 54 anni di vita per scoprire che vivo in un Paese dove non solo le leggi si possono interpretare – e già questo è folle – ma si può anche essere “macellati” perché l’Agenzia delle Entrate – Ente Pubblico che risponde al Ministero dell’Economia – si da regole proprie per “estorcere” ai contribuenti denaro con modalità a mio avviso illegali: visto che non sono leggi appartenenti all’ordinamento legislativo italiano.

Poche sere fa un giornalista o economista che fosse, ospite di Matrix, metteva in evidenza le differenze fra l’organizzazione legislativa e fiscale italiana con quella dei Paesi anglosassoni. Sottolineava come nel nostro Paese vi sono una quantità inenarrabile di leggi volte a normare i rapporti con la giustizia e il Fisco affinché vi sia una tale chiarezza e rigore – almeno così dovrebbe essere – da non dover chiamare in causa la magistratura a giudizio di un contenzioso. Metteva altresì in risalto come invece nei Paesi anglosassoni vi siano molte meno leggi e come ci si rivolga al giudice per quei casi in cui la lacuna legislativa deve essere colmata in sede giudiziale.

La chiosa fu che nei Paesi anglosassoni è possibile affidarsi alla magistratura per una disputa, una lite; questo perché la velocità con cui si svolge un processo è tale da garantire una difesa in tempi ragionevoli delle parti. In Italia invece questo non potrebbe mai accadere perché semplicemente non ci sarebbe una gestione veloce del “problema” e quindi la mole di normative esiste per tenere lontani dai tribunali molti soggetti che potrebbero cercare la propria ragione nella sentenza di un giudice.

A chiusura di questa mia parentesi vi invito a comprendere come la “selva” legislativa italiana sia talmente fitta, ricca, proprio per difenderci da eventuali “litigi” anche con le istituzioni.

Sembra però che tutto ciò non basti. Ad avallare questa tesi c’è la follia – tutta italiana – di permettere a un Ente Pubblico quale l’Agenzia delle Entrate di costruire tramite circolari interne regole, altrettanto interne, volte spesso a “macellare” il contribuente.

Questa agghiacciante situazione non è però sufficiente e capita quindi una cosa ancora più grave: all’interno dell’Agenzia delle Entrate si opera in forma contraria alle stesse circolari emanate dall’Agenzia, ma che non vengono recepite, se scomode, dal funzionario che deve esaminare uno specifico caso.

Questo è quello che capitò a me. Come imprenditore ho operato sempre correttamente, delle Risoluzioni dell’Agenzia delle Entrate parlavano chiaro, ma una funzionaria agì senza considerare le direttive imposte dalla Direzione Centrale dell’Agenzia delle Entrate.

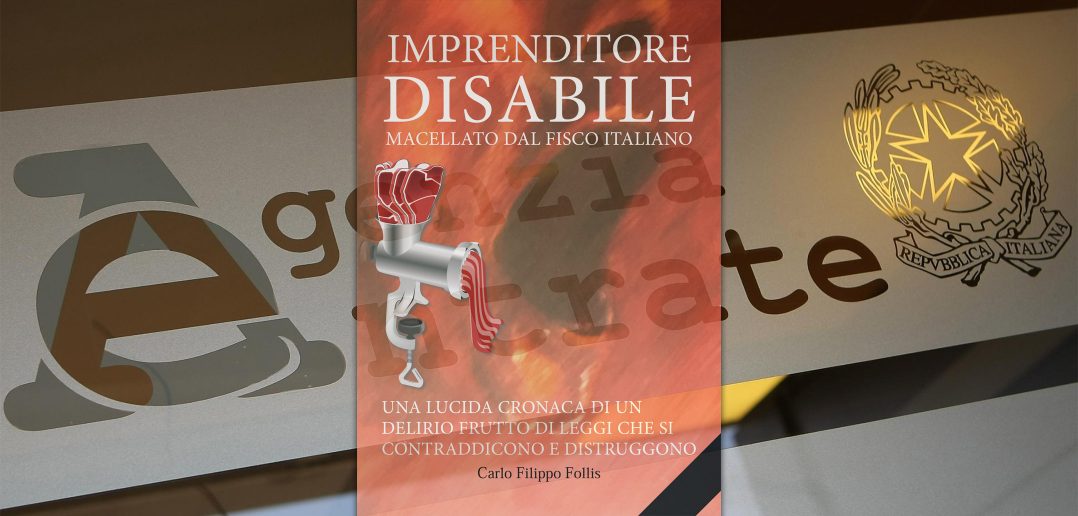

Vi ricordo brevemente, ma molto brevemente, la vicenda narrata nel libro Imprenditore Disabile macellato dal Fisco italiano.

La vicenda in breve

Io ero il CEO di una S.r.l. che vendeva prevalentemente all’estero. Un bel giorno decido di chiudere la società per i problemi che aveva dovuto sopportare. Il credito IVA alla chiusura è superiore ai 28 mila euro. Viene quindi fatta una richiesta di rimborso del credito IVA che, a norma di legge, mi spetta come soggetto liquidatore della società nonché ex finanziatore della stessa quando era in vita.

L’Agenzia delle Entrate, con molto comodo, esamina la domanda di recupero IVA e chiede di integrare la documentazione prima con una lettera di vettura e poi, visto che venne esibita la lettera di vettura, con il/i CMR riferito/i principalmente a una spedizione, ma anche ad altre che rappresentavano vendite minori.

La società che gestivo non ricevette mai alcuni CMR che però chiesi ai fornitori che gestirono le spedizioni. La richiesta fu di una copia conforme all’originale. Peccato però che il Fisco italiano permetta ai Corrieri di distruggere gli archivi cartacei ed elettronici dei CMR dopo solo 13 mesi dalla loro emissione.

Risultato: il contribuente Carlo Filippo Follis non poté ricevere, come la legge vuole, copia conforme di un documento mancante, nello specifico dei CMR autorizzati alla distruzione dallo stesso Fisco che li esigeva.

Questo è già il primo paradosso che impropriamente nel mio libro definii legislativo, mentre invece è solo un paradosso folle fondato sul nulla, se non sulla necessità di “rapinare” il contribuente per far rimanere nelle casse dell’erario dei soldi che non sono dello Stato ma di chi lo Stato lo sostiene.

Manca il CMR, l’Agenzia delle Entrate opera un diniego. Ciò significa che l’Agenzia delle Entrate decurtò da una cifra poco superiore a 28 mila euro ben 14.718,37 euro e già questo fu un danno.

Giunge anche la beffa. Siccome non potevo difendermi sia perché non potevo permettermi un avvocato sia perché avevo bisogno, per vivere, di quella differenza comunque risultante dal tuo credito IVA, vengo accertato per 11.107,80 euro e qui non si capisce perché l’accertamento non fu di 14.718,37 euro, che poi erano l’equivalente del diniego. Come non si capisce nemmeno perché uno Stato, un Fisco, debba accontentarsi di 3.702,60 euro se pagati entro 60 giorni dall’accertamento anziché recuperare ciò che sarebbe logico ritornasse al Fisco sempre che vi sia stata dichiarazione mendace e/o evasione.

A questo punto l’Agenzia delle Entrate ha prodotto un danno – solo finanziario – complessivo di € 25.826,17.

Per ora non consideriamo ancora i danni collaterali e conseguenti subiti da Carlo Filippo Follis per la scellerata azione di una funzionaria, o di un gruppo di funzionari, dell’Agenzia delle Entrate.

Vi spiego perché la situazione è agghiacciante

I motivi per i quali l’intera vicenda si può definire agghiacciante sono diversi:

- La Dott.ssa funzionaria dell’Agenzia delle Entrate che decise la sentenza relativa al diniego operò al di fuori delle leggi italiane.

- La Dott.ssa di cui al punto 1) non solo operò al di fuori delle leggi italiane, ma anche al di fuori di quelle normative, interne, che l’Agenzia delle Entrate – Direzione Centrale Normativa – diffuse a firma del Direttore Centrale in carica nel periodo comprendente il 24 luglio 2014.

- Io, come contribuente e cliente, di un blasonato Studio commercialistico venni, dallo stesso, abbandonato alle scellerate decisioni di una funzionaria esaltata che non operava, come ho già detto né a norma di legge né in base alle Risoluzioni interne dell’Agenzia che la stipendiava e che ancora oggi presumibilmente la stipendierà.

- Un imprenditore che fa bene il suo lavoro non può sostituirsi al sapere specifico che ha il suo commercialista. Quindi il punto 3) è intriso di responsabilità tanto quanto l’1) e il 2).

Tutti i soggetti chiamati in causa nei precedenti punti non si sono lasciati nemmeno scalfire la loro ignoranza e pigrizia o inefficienza dal fatto che il contribuente Carlo Filippo Follis, come scrivo nel libro, è stato un lavoratore autonomo per tanti anni a dispetto di quei limiti che mai gli hanno permesso di magiare da solo, vestirsi da solo, spostarsi da solo, financo pulirsi il culo da solo.

Sempre come scrivo nel libro la disabilità non da diritti che gli altri non hanno, ma quantomeno dovrebbe indurre a esaminare solamente la corretta applicazione delle norme che avrebbero evitato di “macellare” un imprenditore Disabile.

Fin qui vi ho detto che ci sono regole interne all’Agenzia delle Entrate che contraddicono l’operato di chi esaminò la mia pratica di recupero IVA. Vediamo ora quali sono queste “leggi non leggi” che mi avrebbero salvato evitando di essere bollato – dopo 30 anni di onesto lavoro – come evasore.

Le Risoluzioni dell’Agenzia delle Entrate

L’Agenzia delle Entrate – Direzione Centrale Normativa e Contenzioso – il 15 dicembre del 2008 diffuse la propria Risoluzione n. 477/E [anteprima nella pagina] avente per oggetto: IVA. Prova delle cessioni intracomuntarie.

Il documento, che trovate in forma integrale in formato PDF, riporta dei chiari testi a sottolineatura che l’esportazione dei beni soggetti a vendita e destinati a Paesi comunitari può essere accertata indipendentemente dalla possibilità di esibire il CMR che, per altro, in taluni casi non viene neppure prodotto per la particolare forma di spedizione delle merci.

Nella summenzionata Risoluzione n. 477/E si legge quindi:

Ai fini della prova dell’avvenuta cessione intracomunitaria e dell’uscita dei beni dal territorio dello Stato, la risoluzione n. 345 del 2007 ha indicato l’esibizione del documento di trasporto a titolo meramente esemplificativo.

Pertanto, nei casi in cui il cedente nazionale non abbia provveduto direttamente al trasporto delle merci e non sia in grado di esibire il predetto documento di trasporto, la prova di cui sopra potrà essere fornita con qualsiasi altro documento idoneo a dimostrare che le merci sono state inviate in altro Stato membro.

Quanto sopra dovrebbe bastare per comprendere che il CMR non è il documento, o non è l’unico documento, che può dichiarare l’avvenuta esportazione di un bene su territorio comunitario, quindi in altro Paese della CEE.

Il mondo del lavoro ha però le sue complessità e con esse molteplici casi che inducono a dover approfondire delle tematiche che dovrebbero risultare invece semplici da gestire.

A tal proposito entra in gioco un documento importante quale la Risoluzione n. 71/E [anteprima nella pagina] del 24 luglio 2014 diffusa dall’Agenzia delle Entrate – Direzione Centrale Normativa – a firma del Direttore Centrale.

Il documento ha come oggetto: Istanza di interpello (art. 11, legge 27 luglio, n. 212).

Chiarimenti in merito alla prova della fuoriuscita del bene dal territorio dello Stato nell’ambito delle cessioni intracomunitarie (art. 41 del DL 331 n. 1993).

La Risoluzione ha origine da un quesito che viene posto all’Agenzia delle Entrate da un contribuente italiano, impresa, che ha la necessità di vendere una propria imbarcazione, utilizzata per motivi di lavoro, a un acquirente francese.

In questo caso l’oggetto della vendita è un bene che raggiungerà la destinazione avvalendosi di essa stessa, non vi sarà quindi la presa in carico del bene da parte di un vettore, bensì l’imbarcazione giungerà su suolo francese via mare.

A fronte di questo presupposto il venditore pone preventivamente dei quesiti all’Agenzia delle Entrate per evitare di incorrere in sanzioni dipendenti da una atipicità, dall’esigenza quindi di gestire un prodotto ben diverso dalla spedizione, per esempio, di scatolame di varia natura o mille altri prodotti che invece possono seguire procedure più standard e quindi completate anche da documenti quale, ad esempio, il CMR.

L’Agenzia delle Entrate risponde in maniera estremamente esaustiva sottolineando molteplici piccoli dettagli che vi propongo semplicemente estrapolandoli dalla stessa Risoluzione n. 71/E:

…

Con riferimento alla prova della cessione intracomunitaria, dai documenti di prassi sopra richiamati emergono due principi:

- quando non è possibile esibire il documento di trasporto sono ammissibili altri mezzi di prova idonei;

- la prova dell’avvenuto trasferimento del bene in altro Stato membro deriva da un insieme di documenti da cui si ricava, con sufficiente evidenza, che il bene è stato trasferito dallo Stato del cedente a quello dell’acquirente.

…

- fattura di vendita dell’imbarcazione;

- documentazione bancaria dalla quale risulti traccia delle somme riscosse in relazione all’operazione effettuata;

- contratti attestanti gli impegni intrapresi tra le parti che hanno dato origine alla cessione intracomunitaria;

- documentazione commerciale che attesti il passaggio di proprietà tra cedente e cessionario;

- documento da cui risulti la cancellazione da parte del cedente della imbarcazione dal registro italiano;

- documento da cui risulti la avvenuta iscrizione della imbarcazione nel registro francese;

- elenco riepilogativo delle operazioni intracomunitarie (Intrastat).

Sul punto, infatti, la Corte di giustizia Ue ha stabilito che “l’amministrazione può esigere che il fornitore adotti tutte le misure necessarie per evitare di partecipare ad una frode fiscale” (sentenza 27 settembre 2007, C-409/04, punto 65).

La Corte di Cassazione, seguendo tale orientamento, in tema di dovere di diligenza del cedente, ha stabilito che “mentre può certamente escludersi che il cedente sia tenuto a svolgere attività investigative sulla movimentazione subita dai beni ceduti dopo che gli stessi siano stati consegnati al vettore incaricato dal cessionario – deve invece affermarsi il dovere del cedente di impiegare la normale diligenza richiesta ad un soggetto che pone in essere una transazione commerciale e, quindi, di verificare con la diligenza dell’operatore commerciale professionale le caratteristiche di affidabilità della controparte” (sentenza n. 13457 del 27 luglio 2012).

Facendo riferimento a questi testi risulta incontrovertibile la tesi per cui il CMR non può essere preso a pretesto per disconoscere una reale esportazione in uno Stato membro.

Nel caso specifico narrato nel libro “Imprenditore Disabile macellato dal Fisco italiano” il negozio giuridico conclusosi fra Proto Models S.r.l. e l’attività del Signor Damien Dufour era completo dei documenti citati nel testo della risoluzione e più precisamente ai punti a), b), c) (non richiesto, ma esistente) e g).

Per la vendita di Proto Models S.r.l. è stata anche esibita, a prova dell’avvenuta spedizione, la copia dell’originale della lettera di vettura di BRT S.p.a.; da quest’ultimo documento si evince il punto di ritiro delle merci e la destinazione delle stesse su suolo francese.

A fronte di quanto appena riassunto e facente capo a due risoluzioni proprie dell’Agenzia delle Entrate, la stessa non poteva operare diniego nei confronti del credito IVA di Proto Models S.r.l. in virtù della sola mancanza del CMR.

A conclusione di questa breve ma significativa disamina bisogna evidenziare come il periodo della Risoluzione n. 71/E fosse coincidente con il primo esame della pratica Proto Models S.r.l.; e ancora, di come doveva essere fresco il recepimento di detta risoluzione da parte dei funzionari dell’Agenzia delle Entrate preposti a esaminare il diritto di riscossione del credito di Proto Models S.r.l. da parte del suo liquidatore Carlo Filippo Follis.

Considerazioni su quanto rilevato

È decisamente difficile giungere alle conclusioni di una simile vicenda rimanendo lucidi e, soprattutto, evitare di far un cattivo uso del lessico per esternare ciò che in realtà si prova. Vediamo quindi di procedere per punti e, “a bocce ferme”, ponendoci delle domande a cui in parte ho già risposto con i testi di questo articolo ma alle quali voi stessi potete dare una logica risposta:

- Come si può agire con tanta scaltrezza e ignorando completamente le leggi italiane e le direttive interne dell’Agenzia delle Entrate?

- Quali responsabilità si potranno mai attribuire a una funzionaria dell’Agenzia delle Entrate che ha operato come ho appena ricordato nel punto precedente?

- Rimanendo fermamente convinto che il contribuente debba avere un forte rispetto per le istituzioni e una corretta osservanza delle leggi, come è possibile che vi sia una tale iniquità fra i doveri del Contribuente verso il Fisco, verso lo Stato, e i doveri di questi ultimi verso il Contribuente?

- Quale logica può ridurre a 60 giorni i termini utili affinché un Contribuente possa ricorrere mentre invece il Fisco, lo Stato, ha anni a sua disposizione per poter chiedere spiegazioni sull’operato di chi fa impresa o libera professione o comunque in altro modo contribuisce?

- Un Contribuente a chi dovrebbe rivolgersi per avere giustizia se i termini ridicoli per poter ricorrere sono scaduti?

- In molti rapporti di lavoro e finanziari si parla di equity, perché non introduciamo un concetto di equità fra il rapporto che vi è tra Contribuente e Fisco?

- Se l’Agenzia delle Entrate è un Ente Pubblico che risponde al Ministero dell’Economia, quanto è logico consentire all’AdE di generare normative interne che non rappresentano alcuna legge italiana e che, come sostiene il Dottor Luca Ferrini nell’intervista, non hanno valore se spese in giudizio?

- Non sarebbe più logico che la politica, quindi il Ministero dell’Economia e relativo Ministro, si riappropriassero della intera gestione legislativa dalla quale dovrebbe invece dipendere l’AdE?

- Perché in Italia non esiste una legge di corresponsabilità? Perché quindi chi opera male in ambito pubblico non è chiamato a rispondere delle proprie azioni come invece fa il privato?

- La funzionaria, sottoposti e capi inclusi, che ha “macellato” il contribuente Carlo Filippo Follis sarà mai chiamata da qualcuno a rispondere delle proprie azioni?

- Se il Contribuente Carlo Filippo Follis non avesse deciso di approfondire la sua vicenda, avrebbe mai scoperto quanto essa stessa – stante alle informazioni riportate nelle risoluzioni dell’AdE – è illegale?

- A norma di legge quanto è corresponsabile un commercialista che non affianchi a sufficienza il suo cliente per evitare quello che per legge era evitabile?

- La legge non ammette ignoranza. Questo è quanto deve tenere a mente il Contribuente. Chi opera per l’Agenzia delle Entrate o chi lo fa per il suo Cliente, quanto è legato al concetto appena espresso? In altri termini: esiste corresponsabilità per ignoranza visto che la legge non la ammette?

- Perché un Contribuente che deve incassare soldi suoi tramite un recupero IVA deve garantire, oltre una certa cifra, il capitale che gli viene restituito, mentre invece quando versa l’IVA all’erario lo stesso non produce alcuna garanzia fideiussoria o di altra natura?

- Per quale strano motivo il Fisco, lo Stato, crede ai versamenti IVA mensili e/o periodici mentre invece indaga sui recuperi della stessa?

- In virtù del punto precedente perché – per assurdo ma neanche tanto – il Fisco non verifica prima di accettare del denaro dal contribuente l’esattezza dei versamenti IVA? O ancora, perché non può restituire quanto dovuto in base a una dichiarazione che è sicuramente tanto corretta quanto un versamento IVA e solo dopo il Fisco, la finanza, potrà procedere agli accertamenti di legge?

- Qual è la logica che vede inevitabilmente un Contribuente come potenziale evasore e quindi degno di essere sottoposto a indagine preventiva e non successiva a quanto il Fisco sarebbe tenuto a dover fare?

- Un’impresa che chiude la propria attività in assenza di credito IVA potenzialmente non verrà mai accertata e, sempre potenzialmente, potrebbe essere gestita da uno o più evasori incalliti. Mentre invece un’azienda che deve recuperare dei propri soldi l’accertamento di fatto lo subisce già solo per dover incassare il credito IVA se per accertamento si intende la verifica del semplice operato.

- L’Italia è una Repubblica fondata su molti buoni principi, nonché sul lavoro. Come fa quindi un organo controllato da un Ministero della Repubblica ledere un soggetto che come proprio fine ha la mission di creare ricchezza per sé, per chi lo gestisce, per i dipendenti che occupa e per il suo indotto?

- …

- Per finire, c’è qualcuno che sa indicare al Contribuente Carlo Filippo Follis la strada più veloce per riappropriarsi dei propri soldi ed evitare di essere bollato come evasore?

In conclusione

Se non fossi un tifoso di questo Paese, potendo, l’avrei già abbandonato, al contrario vi chiedo di intervenire per intercedere pesantemente affinché l’Agenzia delle Entrate – verificati i documenti che ha già in suo possesso ed eventuali altri – semplicemente dichiari: «Ci dispiace, ci siamo sbagliati!»

Questo è già capitato grazie all’intervento di trasmissioni, o di giornali importanti, che con i loro servizi hanno messo con le spalle al muro chi aveva agito con troppa leggerezza. Spesso ricoprire un ruolo importante e strategico in una struttura pubblica porta a perdere di vista l’aspetto migliore del proprio lavoro: agire, ma agire bene!

Non mi stancherò mai di dire quanto sia importante il rispetto fra cittadini, contribuenti, e istituzioni; come però scrivo anche nel libro questo rispetto deve essere bidirezionale. Non ci può solo essere chiesto ma, anzi, dobbiamo essere educati al rispetto. È forse anche da questa educazione che si potrebbe combattere l’evasione fiscale, quella stessa che crea buchi, voragini, che poi devono essere in qualche modo riempite “rapinando” i contribuenti onesti, perché i disonesti hanno plotoni di commercialisti e avvocati che lavorano per produrre scappatoie mentre invece il poveretto si sente dire: «Eh, cosa vuole, bisogna pagare!»

Ho scritto il libro convinto che il “CMR killer” non fosse un problema solo mio. Scopro ora che il CMR non è proprio un problema. Il problema è l’incapacità di agire con competenza e giustizia ed anche correttezza.

Termino, certo di aver chiarito “a norma di legge e di norma” che sono stato macellato gratuitamente. Ho ancora bisogno del vostro aiuto quindi: «Aiuto!»

Anteprime risoluzioni Agenzia delle Entrate

Anteprima Risoluzione n. 477/E del 15 dicembre 2008

Anteprima Risoluzione n. 71/E del 24 luglio 2014

Image Credits: Formiche.net

Partecipa

2 commenti

Pingback: Un'intervista per capire: il Dottor Luca Ferrini intervista Carlo Filippo Follis - Il Blog di Carlo Filippo Follis

Pingback: La Dott.ssa Laura Vanetti di Enpleinair News intervista Carlo Filippo Follis per una puntata di “Letture di confine”. - Il Blog di Carlo Filippo Follis

Commenti su Facebook

Commenta tramite Google+

Powered by Google+ Comments